kata yang paling penting dalam investasi. Tiga kata tersebut yaitu “Margin of Safety”. Menurutnya, kata-kata

(konsep) tersebut sangatlah penting bagi siapapun yang ingin meraih kesuksesan

di pasar modal.

|

| tradebrains.in |

investor, margin of safety

menjadi semacam strategi investasi yang wajib dipahami dan dikuasai. Dengan

strategi ini, mereka bisa memperoleh saham bagus dengan harga murah, untuk

kemudian dijual kembali pada harga yang lebih tinggi. Penasaran dengan strategi

investasi yang satu ini? Yuk, kita simak penjelasan berikut ini.

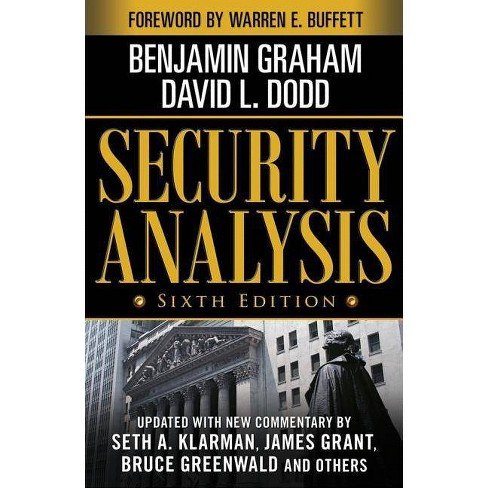

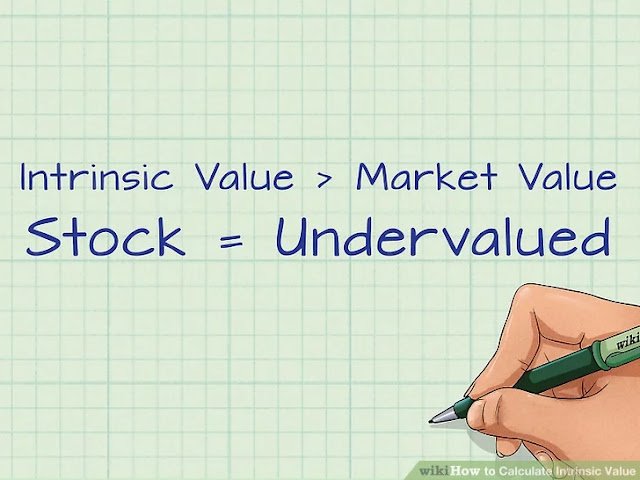

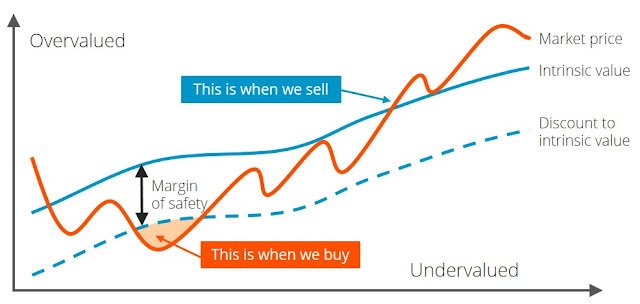

of safety (MOS) sebenarnya menggambarkan selisih antara harga saham (market value) dengan nilai intrinsik (intrinsic value) saham tersebut. Margin of safety atau biasa disebut juga

dengan “margin pengaman” atau “batas aman” ini, adalah konsep yang dipopulerkan

oleh Benjamin Graham dan David Dodd dalam bukunya yang berjudul The Security Analysis (1934).

|

| target.scene7.com |

Dunia dan Depresi Besar di Amerika Serikat, Benjamin Graham dan David Dodd berusaha

mencari cara bagaimana memperoleh keuntungan dari saham-saham yang kala itu turun

drastis. Dari pengalamannya itu, lalu dikembangkanlah konsep mengenai margin of safety.

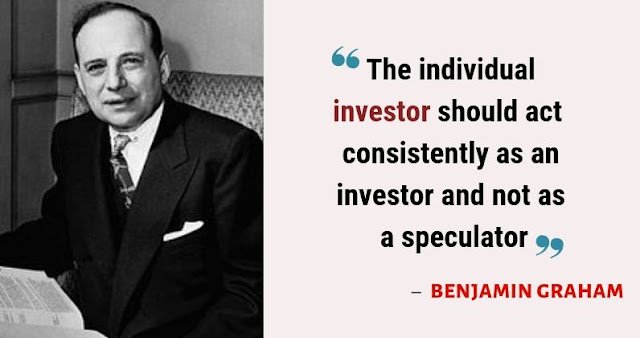

salah satu orang paling berpengaruh bagi kesuksesan Warren Buffet. Dalam

bukunya yang berjudul The Intelligent

Investor (1949) Chapter 20, Graham menyebut bahwa MOS menjadi konsep

sentral dalam investasi. Lalu, mengapa konsep ini bisa menjadi begitu sentral? Seperti

apa sih margin of safety itu?

|

| www.holisticinvestment.in |

of safety merupakan prinsip berinvestasi, di mana investor akan membeli

surat berharga (saham) ketika harga pasarnya berada signifikan di bawah nilai

intrinsiknya. Menurut Graham, tidak selamanya harga saham menggambarkan nilai

wajar (fair value) dari saham

tersebut. Nah, di sini kita harus memahami terlebih dahulu mengenai perbedaan price and value (harga dan nilai).

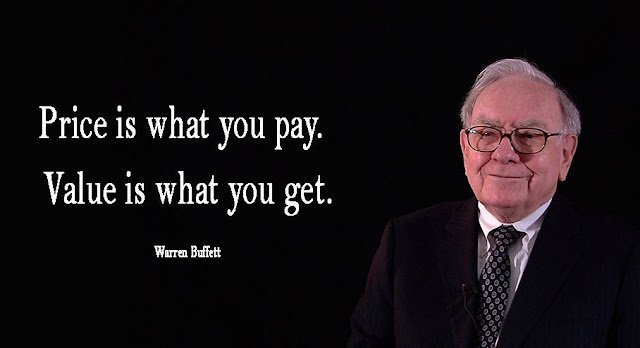

adalah apa yang kita bayar. Sementara Nilai

adalah apa yang kita dapatkan. Apapun bentuk sekuritasnya, alangkah baiknya

jika kita membeli surat berharga di mana harga pasarnya berada jauh di bawah

nilai wajarnya.

|

| quotes2remember.com |

per lembar. Sementara harga pasarnya hanya Rp3.000,00 per lembar. Maka “diskon”

atau MOS-nya adalah Rp2.000,00. Menurut konsep ini, investor dianggap telah

melakukan keputusan investasi yang tepat. Dengan membeli saham tersebut di

harga Rp3.000,00, kita seolah memiliki batas aman (pengaman) sebesar

Rp2.000,00. Jika saham tersebut jatuh, maka margin pengaman akan semakin besar.

Intrinsik dan Margin of Safety

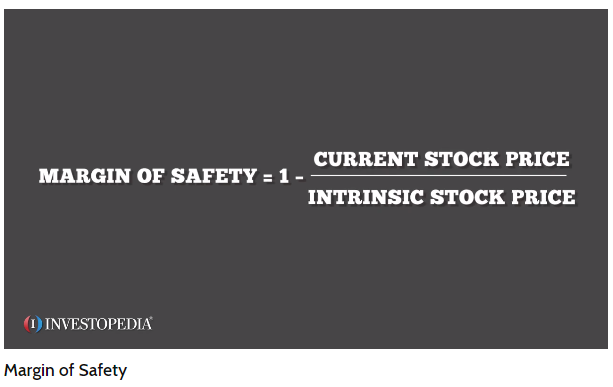

umumnya dinyatakan dalam bentuk persentase. Cara menghitungnya yaitu: MOS = 1 –

(Harga saham / Nilai intrinsik). Jika kita mengambil contoh di atas, maka MOS =

1 – (3.000/5.000) = 0,4 atau 40%.

|

| www.investopedia.com |

harga fundamentalnya di Rp5,000,00, maka kita akan memperoleh keuntungan

sebesar Rp2.000,00. Dengan demikian, besarnya keuntungan yang kita peroleh

yaitu sebesar (2.000/3.000) × 100% = 66,67%.

nilai intrinsik? Bisa jadi tiap investor memiliki perhitungan yang berbeda-beda

mengenai cara menghitung nilai wajar suatu saham.

value) adalah nilai suatu perusahaan (atau sahamnya) yang ditentukan

melalui analisis fundamentalnya, tanpa mengacu pada harga pasar sahamnya. Nilai

intrinsik ini ditentukan oleh banyak faktor, dan biasanya dihitung menggunakan

model keuangan yang kompleks.

|

| thumbs.dreamstime.com |

intrinsik ini. Para analis biasanya membangun model valuasi dengan memasukkan

penilaian kuantitatif maupun kualitatif. Dari sisi kuantitatif misalnya,

dimasukkan data-data laporan keuangan dan rasio-rasio keuangan. Sementara dari

sisi kualitatif, diperhatikan juga model bisnis, tata kelola perusahaan, dan

target pasar.

intrinsik sebuah saham. Beberapa di antaranya yaitu Discounted Cash Flow Valuation, Asset

Based Valuation, Relative Valuation,

Contingent-Claim Valuation, dan Free Cash Flow to The Firm. Namun apapun

metode yang digunakan, kita harus tetap mengerti bahwa itu hanyalah sebuah

estimasi.

of safety, jika kita membeli saham pada harga diskon, di samping berpeluang

memperoleh laba, kita pun dapat membatasi kemungkinan kerugian. Namun perlu

diingat, yang kita cari adalah saham murah (undervalued)

ya, bukan saham murahan.

|

| www.wikihow.com |

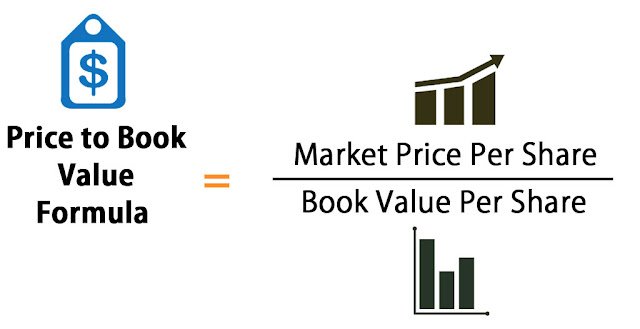

undervalued, antara lain sebagai

berikut.

pendapatan per sahamnya (Earning Per

Share / EPS). Secara umum, saham dengan nilai PER di bawah 9 dianggap

sebagai saham murah. Namun demikian, standar nilai PER bisa sangat bervariasi untuk

setiap sektor.

|

| cdn.educba.com |

Biasanya saham dengan nilai PBV di bawah 1 dikategorikan sebagai saham undervalued. Begitupun sebaliknya.

|

| cdn.educba.com |

yang rendah.

memiliki masalah yang sama, yaitu tidak memperhitungkan pertumbuhan saham.

Rasio PEG digunakan untuk menentukan nilai saham dengan memperhitungkan

pertumbuhan pendapatan perusahaan. Rasio PEG dihitung dengan cara membagi PER

dengan tingkat pertumbuhan laba untuk periode waktu tertentu.

|

| cdn.educba.com |

saham murah. Sementara jika nilainya hingga di atas 2, dianggap terlalu mahal.

Dengan menggunakan PEG, investor akan mendapatkan gambaran yang lebih lengkap

daripada PER.

sebuah saham memiliki valuasi yang murah, menjadi tidak berguna jika kondisi

keuangan perusahaan tersebut bermasalah. Beberapa langkah yang bisa kamu

lakukan untuk memeriksa kondisi keuangan perusahaan, antara lain memeriksa

rasio-rasio keuangan sebagai berikut:

on Equity > 1. Ini mengindikasikan bahwa perusahaan memiliki kemampuan

tinggi dalam menghasilkan laba.

to Equity Ratio < 0,5. Artinya bahwa perusahaan tidak terlalu

mengandalkan pendanaan eksternal untuk mendorong pertumbuhannya.

Ratio > 2. Perusahaan dianggap mampu melunasi semua kewajiban jangka

pendeknya.

|

| www.denkercapital.com |

investasi. Ada beberapa situasi di mana saham undervalued tidak layak untuk investasi.

mengalami rugi.

operasionalnya. Misalnya memperoleh pendapatan dengan cara menjual aset.

valuasinya murah, tapi terkesan murahan jika kita melihat dari sudut pandang value investing.

dapat dijadikan panduan berinvestasi bagi siapapun, baik investor bermodal

besar maupun investor dengan modal terbatas. Strategi ini diakui memiliki

tingkat risiko yang lebih rendah. Namun ia lebih cocok diterapkan pada

investasi jangka panjang, sehingga investor dapat terhindar dari fluktuasi pasar

dalam jangka pendek.

|

| f.seedly.sg |

sulitnya mengukur nilai intrinsik secara tepat. Tiap analis dan investor

memiliki pandangan yang berbeda mengenai nilai wajar suatu saham. Bisa saja

seorang analis memberi bobot lebih pada manajemen perusahaan, sementara lainnya

lebih menitikberatkan pada pendapatan.

jumlah besar. Namun tindakan manajemen yang bertentangan dengan hukum, bisa

saja menyebabkan saham tersebut kemudian turun.

akan menganggap bahwa saham perusahaan tersebut undervalued. Sementara analis yang fokus pada sisi manajemen,

mengetahui bahwa tindakan tersebut dapat mengancam keberlangsungan perusahaan

dalam jangka panjang, sehingga sahamnya tidak layak untuk dibeli.

|

| lh3.googleusercontent.com |